Dass ich bisher wenig vom aktuellen Immobilien-Crowdfunding und P2P-Kredit Investmentangebot gehalten habe, hatte ich ja bereits letztes Jahr gezeigt. Deshalb im Titel die Bezeichnung „Skeptiker“.

Dass ich meine Meinung dazu aber nicht an den Haaren herbeigezogen habe, sondern darauf basiert, dass ich vor allem in das Thema nachrangige bzw. Mezzanine Immobilienfinanzierungen aus beruflichen Gründen einen ganz guten Einblick habe, ist hoffentlich dabei klar geworden.

Nicht schimpfen, ohne es selbst ausprobiert zu haben

Zu dem damaligen Zeitpunkt hatte ich jedoch keine direkte Erfahrung mit den mittlerweile unzähligen Plattformen gemacht, da ich sie relativ schnell für mich abgeschrieben hatte.

Ein zu voreiliger Fehler?

Genau das wollte ich herausfinden und die aus meiner Sicht aktuell interessantesten Produkte für den Klein- und Privatanleger auf dem Markt für mich selbst testen:

- Mintos Invest & Access P2P

- Bondora Go & Grow P2P

- Exporo Finanzierung Immobilien-Crowdfunding

Vor etwa 3 Monaten habe ich mich auf allen drei Plattformen registriert und damit den Versuch gestartet.

Ich wollte damit herausfinden, wie die Geldanlage innerhalb dieser Plattformen funktioniert, wie sich die versprochenen Renditen ergeben und ob ich letztendlich nicht doch falsch gelegen habe.

So viel Fazit vorweg

Es ist querbeet erstaunlich schnell und leicht sich zu registrieren und Geld anzulegen. Für meinen Geschmack war das irgendwie schon zu schnell und zu leicht – vor allem für die die diese Geldanlage für sich neu entdeckt haben.

Gleichzeitig können alle drei Plattformen durchaus lukrativ sein, wenn man die Risiken versteht und das System für sich zu nutzen machen – letzteres sicherlich nicht im Sinne des Erfinders.

Aber der Reihe nach.

Mintos Invest & Access

Mintos ist mit Abstand der Platzhirsch unter den europäischen P2P-Plattformen und gleichzeitig auch mein Favorit unter den dreien im Test.

An Mintos hatte ich die größte Hoffnung und Erwartung, denn mit Einführung des Invest & Access Produkts gab es nun scheinbar die eierlegende Wollmilchsau:

- breit gestreut, da nur Bruchteile von Krediten erworben werden

- vollkommen autonom, also keine Anlageentscheidungen nötig

- attraktive Rendite von aktuell 9,31% p.a.

- jederzeit liquidierbar

Vor allem weil Invest & Access sich von der Nutzerfreundlichkeit wie ein Tagesgeldkonto anfühlt, habe ich es dem Auto Invest vorgezogen. Bei der Funktion Auto Invest fühlte ich mich leicht damit überfordert, dass eine eigene Anlagestrategie bestimmt werden muss. Da verzichte ich lieber auf 1-2% an zusätzlicher Rendite und widme mich in der Zeit anderen Dingen.

1. Registrierung

Wie schon gesagt, läuft die Registrierung sehr schnell ab und die persönliche Identifikation fast schon zu schnell. So als sei man da nicht so genau, wenn das Geld schnellstmöglich in Kredite fließen soll.

Innerhalb von 1-2 Tagen war mein Account jedenfalls live.

2. Geldeinzahlung

Auch die Geldeinzahlung hatte keine 2 Tage gedauert. Dazu musste lediglich der Geldbetrag mit der entsprechenden Angabe meiner Investor-ID an eine Bank in Estland überwiesen werden.

Schon ein etwas komisches Gefühl an der Stelle, aber immerhin ist Mintos kein unbekannter Laden.

3. Das erste Investment

Jetzt wird es spannend.

Sobald das Geld auf Mintos verzeichnet ist, muss unter dem Reiter Invest > Invest & Access der entsprechende Betrag freigegeben werden, der über dieses Produkt investiert werden soll.

Fertig. Also eigentlich dann doch recht langweilig.

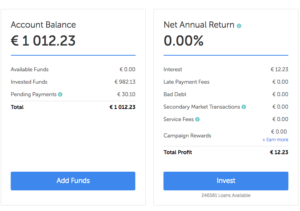

In meinem Fall waren das genau €1.000. Dieser Betrag erhöht sich über die Zeit automatisch mit jedem € an erwirtschafteten Zinsen.

4. Die Rendite

Jetzt wird es wirklich spannend.

Bei all den Beiträgen zu P2P-Krediten mit Renditen jenseits der 10% p.a. wollte ich natürlich wissen, wie viel Rendite mit Invest & Access möglich ist.

Aktuell weist mein Portfolio einen durchschnittlichen Zinssatz von 9,24% p.a. aus.

Soweit also mehr oder minder im Einklang mit dem, was Mintos verspricht.

Über einen Zeitraum von 69 Tagen habe ich bislang €12,23 bzw. 1,2% auf meine eingesetzten €1.000 erwirtschaftet und gutgeschrieben bekommen.

Auf ein volles Jahr gerechnet wären dies 6,5%. Also damit deutlich unterhalb dessen, was auf dem Papier steht.

Ich nehme es erstmal so hin, dass es wahrscheinlich etwas braucht, bis sich die Rendite normalisiert, denn es muss ja erst zu einer Tilgung oder Rückzahlung der Vielzahl an Krediten kommen, bevor die über den Zeitraum ab Vergabe der Kredite verdienten Zinsen gutgeschrieben werden können.

Bislang wurden 79 Kredite beendet und mein Portfolio besteht derzeit aus 161 Krediten. Im Schnitt sind das also etwa €6,30 pro Kredit

Dementsprechend also auch ein auf den ersten Blick vertretbares Risiko, wobei auch hier sicherlich Optimierungspotential besteht

Wenn die Geschichte bis hier hin ginge, gäbe es nichts großartiges zu meckern.

Ich finde es gut, wie detailliert an manchen Stellen Mintos die Investments aufbereitet.

Man kann jederzeit sehen, in welche Kredite mein Portfolio investiert ist. Mehr noch, es kann jeder einzelne Kredit im Detail angesehen werden, inkl. eines Zahlungsplan.

Die Plattform ist übersichtlich, grundsätzlich nutzerfreundlich und mir gefällt, dass man sich über den Newsfeed informiert fühlt.

5. Die große Schattenseite, wo das Risiko schlummert

Zum einen fällt mir schon mal auf, dass die Rendite „Net Annual Return“ oben seit kurzem bei 0,00% steht. Sicherlich nur ein Bug, aber damit fängt es an.

Auf der Invest Seite gibt es dann bereits die nächste Abweichung. Statt €12,23 sind es dann auf einmal doch nur €11,80, die ich verdient habe?

Vielleicht alles immer noch nur ein Bug, aber ab hier ging es richtig los.

Überfällige Kredite: Zum aktuellen Zeitpunkt sind 25,2% meines Investments in irgendeiner Form überfällig. Tendenz steigend, insbesondere im Bereich der 31-60 Tage.

Gerade wo ich diesen Screenshot erstellt und den Satz zu Ende geschrieben habe, liege ich bereits bei €83,45 im Bereich 31-60 Tage und insgesamt bei 26,1% an überfälligen Krediten.

Eine Entwicklung, die mir absolut nicht gefällt, denn das bedeutet für mich, dass mit höherer Wahrscheinlichkeit ich eine verspätete Rendite erhalten könnte oder sogar mit einem Ausfall (sofern nicht durch eine Rückkaufgarantie abgedeckt) rechnen muss.

Auf die Anzahl Kredite gerechnet, sind sogar 28,6% der insgesamt 161 Kredite überfällig.

Die insgesamt 24 Kredite, die 16-60 Tage überfällig sind, weisen zum Glück alle eine Rückkaufgarantie auf. D.h. wenn sie mehr als 60 Tage überfällig sind, das Investment erstattet wird (aber wahrscheinlich dann auch nur das Investment!?).

Was bedeutet das nun für mich?

Sollten Kredite ohne eine solche Garantie ausfallen oder die Garantie aus einem anderen Grund nicht greifen, dürften simpel gerechnet nur 8-9% des Investments bzw. der Kredite über das gesamte Jahr ausfallen, bevor ein Verlust für das Jahr entsteht. Das setzt natürlich voraus, dass mindestens echte 9% aus den laufenden Investments erwirtschaftet wurden.

Das Ausfallrisiko ist hier also besonders zu beobachten, was bei der Art von Krediten und Herkunft nicht zu unterschätzen ist.

Mangelnde Diversifikation: Mintos selbst schreibt, dass über Invest & Access in „Bruchteile“ von Krediten investiert wird. Das ist so ja auch richtig, wenn der Kredit insgesamt z.B. €3.000 schwer ist.

Nur ist mir der Bruchteil leider zu groß. Ich habe nämlich festgestellt, dass unter den 161 Krediten teilweise Investments von bis zu €40,06 getätigt wurden, sowie unzählige Male im Bereich von €10,00-30,00.

Bei einem Investment von insgesamt €1.000 sind bis zu 4% Allokation einfach deutlich zu viel. Noch mal zur Erinnerung, der einfache Durchschnitt lag bei €6,30.

Fallen also nur 2 Kredite dieser Sorte aus, ist die Rendite für das Jahr futsch.

Ausfälle von Kreditanbahnern keine Seltenheit: Mittlerweile häufen sich leider negative Nachrichten zu bestimmten Kreditanbahnern. Darunter Aforti, luteCredit, Metrokredit, Monego und Rapido.

Der Hobbyinvestor hatte hierzu eine gute Zusammenfassung.

Solange Rückkaufgarantien greifen, ist dies vielleicht halb so schlimm. Nichtsdestotrotz zeigt auch diese Entwicklung, dass man Mintos & Co. definitiv nicht mit einem Tagesgeldkonto verwechseln darf, denn Ausfälle und Verzögerungen sind mehr als real.

Zum aktuellen Zeit sind etwa 4,8% meines Investments davon betroffen.

Überfällige Zahlungen: A propos Verzögerung, selbst wenn der Kredit soweit (egal ob nach Plan oder nicht) zurückgezahlt worden ist, muss auch noch der Kreditanbahner mitspielen.

Derzeit sind 3,0% meines Investments, 2 Kredite von Finko, noch in der Schwebe und das seit einiger Zeit. Zu Finko gehört übrigens Metrokredit, sodass ich nicht genau weiß, ob die verzögerte Auszahlung damit zusammen hängen könnte.

Zwischenrésumée Mintos

Bei all der Transparenz hätte es doch echt schön sein können.

Aber ich denke Du weißt wohin meine Tendenz geht. Auch wenn das Konzept von Invest & Access nach wie vor sehr spannend ist, hat es mich trotz scheinbar hohen Rendite nicht überzeugen können.

Dass die tatsächliche Rendite (noch) unterhalb der versprochenen liegt, ist dabei eine Sache. Echte Deal Breaker sind bei der Rendite jedoch:

- eine zu hohe Quote an überfälligen Krediten

- eine zu geringe Diversifikation

- Ausfälle von Kreditanbahnern, wo sich Mintos noch beweisen muss

Irgendwie erinnert mich das Konzept auch noch zu sehr an die faulen Kreditpakete aus der Zeit vor der Finanzkrise. Nur weil man viele risikoreiche Kredite bündelt, heißt es nicht, dass das Paket auf einmal ein Triple AAA Rating verdient hat und sicher ist. So sicher, dass man dafür auch eine geringere Rendite akzeptiert.

Ein nicht unwesentlicher Punkt bei der Geschichte ist auch einer meiner letzten Tipps: Finde erst eine Geldanlage, die zu Dir passt, und dann die bestmögliche Rendite. Für mich spielt genau das auch hier eine nicht unwesentliche Roll.

Wie dem auch sei.

Fortsetzung folgt

Bevor ich zu einem Fazit und einer Entscheidung komme, geht es erstmal weiter mit Bondora Go & Grow sowie Exporo Finanzierung.

Ich hoffe, dass ich dann auch Neues zu Mintos berichten kann.

In diesem Sinne, sei gespannt auf das Update und frohes Investieren!

PS: Was sind Deine bisherigen Erfahrungen mit Mintos Invest & Access bzw. Deine Meinung zu P2P. Hopp oder Flopp?

PS: Wenn du keine neuen Beiträge verpassen möchtest, nutze einfach meinen kostenlosen Newsletter. Trage dafür deine E-Mail Adresse hier ein:

Als Newsletter-Abonnent erhältst du kostenlosen Zugriff auf meine Tools, wie z.B. meine Excel-Budgetplaner Vorlage.

Schreibe einen Kommentar